Por Lucía Álvarez Agudo, Juan Gabriel Brandana, Santiago Gutiérrez, Renata Morri, Verónica Pedrosa, Jeremías Sorarrain, Pedro Thill y Ana Paula Urban

En medio del actual debate sobre las tasas municipales en la provincia de Buenos Aires y la sanción de las ordenanzas fiscales para el año 2024, surge la necesidad de abordar la complejidad tributaria municipal, en particular, la referente a la tasa de Alumbrado, Barrido y Limpieza (ABL). Este tributo, que constituye más del 20% de la estructura tributaria municipal en la provincia y alcanza casi el 40% en los municipios del Gran Buenos Aires, es esencial para financiar servicios locales fundamentales. En este contexto, la falta de transparencia y la diversidad legislativa en la definición de la tasa generan incertidumbre entre los contribuyentes. Ante esta situación, el Centro de Estudios en Finanzas Públicas (CEFIP) se propone arrojar luz sobre la complejidad de la tasa de ABL, proporcionando una herramienta valiosa para que los contribuyentes comprendan y cuestionen las tasas que les son impuestas, en busca de una mayor transparencia y equidad en el sistema tributario municipal.

Acerca del ABL

La tasa de Alumbrado, Barrido y Limpieza (ABL), también conocida como tasa de servicios generales, constituye un tributo local que se establece con la finalidad de financiar y respaldar la prestación de diversos servicios esenciales, provistos a nivel local. Basada en el principio del beneficio, esta tasa se abona en contrapartida a la recepción de servicios municipales, tales como la provisión de alumbrado público, la recolección de residuos y el mantenimiento de las calles y espacios públicos, entre otros. En la provincia de Buenos Aires más del 20% de la estructura tributaria municipal proviene de recursos recaudados mediante esta tasa, presentando mayor peso relativo en los municipios de GBA, cercano al 40% (Porto et. al 2019).

La complejidad tributaria se manifiesta desde el principio con la variedad de nombres que adopta esta tasa a lo largo de la provincia, tales como: tasa por servicios generales, tasa por servicios urbanos o tasa retributiva de servicios urbanos. Esto surge de la autonomía municipal que detentan los municipios para establecer sus propios tributos a través de la sanción de sus Ordenanzas fiscales e impositivas. Esta diversidad legislativa, sumado al fenómeno inflacionario, genera una heterogeneidad significativa en el establecimiento de los tributos, sus bases y alícuotas, y además fomenta la creatividad en los métodos de imposición tributaria.

Transparencia

Partiendo de la premisa fundamental de que los municipios tienen la obligación de publicar sus Ordenanzas, y dado que existe consenso en que los sistemas tributarios exitosos son aquellos que se caracterizan por la transparencia, simpleza, neutralidad y estabilidad en el tiempo (Mirrlees et al. 2011), debería haber incentivos para que las Ordenanzas fiscales e impositivas sean fácilmente accesibles para los contribuyentes en términos de disponibilidad y contenido. Sin embargo, la realidad ilustra lo contrario. No existe una fuente de datos que reúna la información correspondiente a tasas municipales vinculadas con alícuotas, base imponible, exenciones, etc. La consecuencia natural de esta situación es que los agentes no poseen información para tomar decisiones. La base de datos de información tributaria municipal del CEFIP busca abarcar una década de recopilación de información tributaria para los 135 municipios de la provincia de Buenos Aires. Este esfuerzo es el resultado de un trabajo exhaustivo que implica la recopilación de información proveniente de diversas fuentes, que van desde la página oficial del municipio hasta el SIBOM (Sistema de Boletines Oficiales Municipales de la Provincia de Buenos Aires), e incluyen también interacciones a través de correo electrónico, llamadas telefónicas y mensajes de WhatsApp.

Para el año 2022, la información recopilada representa el 90% de los municipios y alcanza al 94% de la población bonaerense. Podemos encontrar que el grupo de municipios pequeños presenta menor nivel de disponibilidad, aunque igualmente existe una gran heterogeneidad en los municipios donde la información no se encuentra disponible, se presentan desde partidos chicos como Tordillo o municipios del conurbano y populosos como José C. Paz. En relación a la calidad de la información, en el 81% de los casos la norma resulta prolija a los ojos del lector, sin enmiendas, tachaduras o comentarios. Por su parte, alrededor del 70% de las ordenanzas se encuentran en formato de “texto reconocido”, lo que implica que el lector puede buscar fácilmente en el texto.

Heterogeneidad de bases imponibles

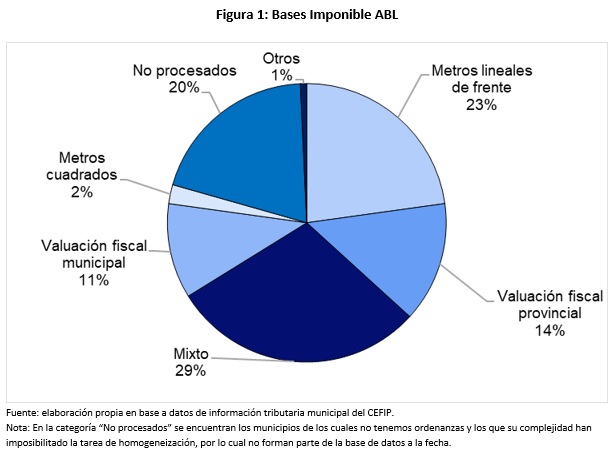

Así como existen diferentes formas de llamar a la tasa, también existen grandes heterogeneidades al momento de establecer la base imponible de la misma. A partir del relevamiento de las ordenanzas fiscales e impositivas se observa que las más utilizadas por los municipios son: metros lineales de frente, valuación fiscal provincial y valuación municipal (representando aproximadamente el 50%). Sin embargo, no siempre se utiliza solo uno de estos conceptos, ya que en algunos casos se utiliza una combinación de los mismos, conformando una base imponible mixta la cual utilizan aproximadamente el 30% de los municipios bonaerenses.

Una base imponible se considera mixta cuando está compuesta por la combinación de diferentes elementos imponibles, ya sea de manera alternativa o a través de fórmulas polinómicas que los integran. Un ejemplo de esto se observa en el municipio de Pergamino, donde la base imponible se determina mediante el siguiente polinomio: [(valor fiscal * X)*0.60 + (metros de frente * Y)*0.40]. [1]

El 14% de los municipios bonaerenses utilizan como base imponible la valuación fiscal provincial establecida por ARBA, la cual permanece inalterable para todos los municipios. En cambio, un 11% utiliza la valuación fiscal municipal como base imponible. Esta última puede derivar, en algunos casos, de ajustes a las valuaciones proporcionadas por ARBA o de valoraciones propias realizadas por el catastro municipal.

En el actual contexto inflacionario, los municipios buscan estrategias para no quedar rezagados. Por esta razón, emplean diversas herramientas de modificación periódica. La práctica más común es el uso del “módulo”, que se utiliza principalmente para estandarizar la unidad de medida y facilitar las actualizaciones mediante decretos municipales, evitando así recurrir al Concejo Deliberante y la Asamblea de mayores contribuyentes.

El módulo se utiliza tanto para estandarizar las alícuotas fijas como para ajustar las bases imponibles, ya que la valuación fiscal de ARBA tiende a estar desactualizada en términos reales. Un caso singular es el del municipio de General Paz, donde el valor de la tasa se determina por el precio del dólar oficial, el litro de gasoil (sin proporcionar más detalles al respecto) y el salario horario de un obrero de la «clase IV».

Homogeneización de los datos

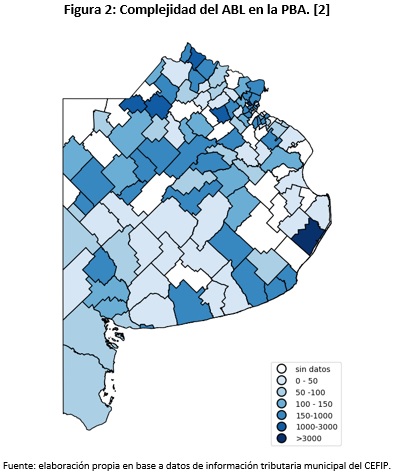

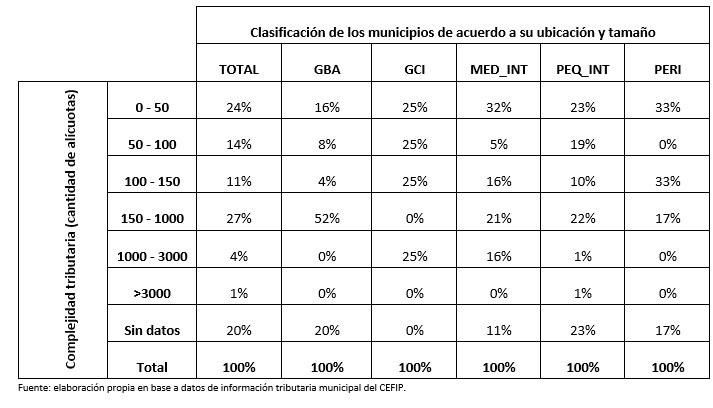

Mediante la homogeneización de los datos recopilados en las ordenanzas municipales, se ha desarrollado una sustancial base de datos del CEFIP que posibilitará calcular, para un contribuyente tipo, las variaciones en la carga tributaria entre los distintos municipios de la tasa de ABL. En el curso de la construcción de esta base, se analizó información proveniente de más de 200 archivos, logrando la uniformidad de los datos en diversas categorías, como la base imponible, hecho imponible y alícuotas. De un análisis preliminar de la estructura tributaria, podemos calcular la cantidad de alícuotas establecidas por cada uno de los municipios como una proxy de la complejidad del sistema impositivo local. Mediante el siguiente mapa de elaboración propia puede denotarse la complejidad del sistema tributario de cada municipio a lo largo de la provincia:

Los datos obtenidos revelan la falta de un patrón común que indique una correlación lógica entre el tamaño de un municipio y la complejidad tributaria. En muchos casos, los municipios establecen diversas alícuotas, las cuales generalmente varían en un rango entre 0 y 1000. A pesar de esta amplitud, se observan situaciones atípicas, como el caso de Malvinas Argentinas, que presenta más de 9000 alícuotas.[3] También es destacable la disparidad entre dos municipios vecinos en términos de complejidad tributaria; mientras Madariaga tiene un total de 6684 alícuotas, Maipú cuenta únicamente con 20. Bragado y Junín tampoco quedan exentos, mientras que el primero posee 6 alícuotas, la localidad vecina de Junín posee 1512. Por otro lado, se puede observar una gran homogeneidad entre el municipio de Laprida que cuenta con 17 alícuotas con sus localidades vecinas de General La Madrid, Olavarría y Benito Juárez las cuales poseen 20 alícuotas cada una.

Se observa que aquellos municipios ubicados en el GBA presentan una mayor complejidad tributaria dada su extensa cantidad de alícuotas en contraste con los municipios medianos, pequeños y periféricos de la provincia de Buenos Aires. Esto se debe a que el 52% de los municipios del GBA poseen entre 150 y 1000 alícuotas mientras que el resto, en su mayoría, poseen entre 0 y 50. Son por ejemplo los casos de Moreno, Ituzaingó y General San Martín que poseen 721, 522 y 480 alícuotas respectivamente mientras que municipios pequeños del interior como Capitán Sarmiento cuenta con solo 7 alícuotas. Se condice con los datos la idea de que mientras más próximo se encuentre el contribuyente al recaudador, el incentivo a un régimen tributario simple es mayor. Esto se debe a que en los municipios pequeños el vínculo con los distintos poderes del gobierno es más directo y cercano, sucediendo lo contrario en aquellos municipios grandes donde acercarse, por ejemplo, al intendente, conlleva una serie de pasos burocráticos.

Estos datos se exponen detalladamente en el anexo, donde se divide a los 135 municipios en base a las siguientes categorías: Gran Buenos Aires (GBA), municipio grande del centro del interior (GCI), periférico de Gran Buenos Aires (Peri), mediano del interior (Med_Int.) o pequeño del interior (Peq_Int).

Conclusión

Los contribuyentes de la provincia de Buenos Aires enfrentan la carencia de una base de datos sistematizada y simplificada que facilite la comparación de los montos pagados por la tasa de ABL en distintos municipios, así como las variaciones en alícuotas y bases imponibles. El CEFIP ha llevado a cabo un exhaustivo proceso de búsqueda, recopilación, lectura, homogeneización y síntesis de las ordenanzas municipales con el objetivo de estructurar y simplificar la información sobre lo que los municipios cobran por ABL en el año 2022.

Este esfuerzo representa el punto de partida en un camino hacia el conocimiento para los contribuyentes, brindándoles la oportunidad de cuestionar si lo que se les está cobrando por la tasa de ABL es acorde con la normativa, si es equitativo en comparación con otros municipios y si se sostiene desde una perspectiva de eficiencia económica. Al proporcionar una herramienta sistematizada y simplificada, nuestra base de datos no solo facilita la comparación, sino que también busca empoderar a los contribuyentes al proporcionarles información que les permite tomar decisiones más informadas sobre sus obligaciones tributarias locales.

Anexo

Notas

[1] Siendo X: Montos Artículo Nº78 Ordenanza Impositiva. MF: Metros de Frente. Y: Montos Artículos Nº79 y Nº80 Ordenanza Impositiva.

[2] La complejidad tributaria está aproximada por la cantidad de alícuotas diferentes que posee cada municipio.

[3] Al día de hoy, existen casos que no han podido ser calculados debido a la extensión, complejidad e inconsistencias entre la ordenanza fiscal y la impositiva, siendo La Matanza un ejemplo destacado. La dificultad radica en el alto grado de desagregación, lo cual complica el proceso de homogeneización.

Referencias

Porto, A., Fernández Felices, D., & Puig, J. P. (2019). Análisis de las tasas municipales en la Provincia de Buenos Aires. Documentos de Trabajo del CEFIP.